- 복잡한 행정 처리 및 높은 수수료, 가입자의 관심과 관리 부족 등 문제 홍콩 연금보험기관 MPF 본부에 방문한 청소원 라우(Lau, 65세)씨는 20년 동안 일하..

복잡한 행정 처리 및 높은 수수료, 가입자의 관심과 관리 부족 등 문제

|

| (사진=scmp) |

홍콩 연금보험기관 MPF 본부에 방문한 청소원 라우(Lau, 65세)씨는 20년 동안 일하면서 얼마나 연금이 모아졌는지 확인하러 갔다가 깜짝 놀랐다. 자신의 이름 앞으로 MPF 계정이 무려 7개나 있었고, 모두 AIA, 메뉴라이프(Manulife) 등 다양한 신탁회사 아래에 관리되어 있었던 것이다. 알고 보니 계약 만료로 새로운 직장으로 이직할 때마다 새 직장에서 새로운 MPF 계정이 개설한 것이었던 것이다.

심지어 한 계정에는 약 3만 홍콩 달러 누적되었지만, 퇴직금을 MPF로 상쇄하는 시스템으로 인하여 188 홍콩 달러가 공제되었다. 2017년 말 기준, 총 365억 홍콩 달러 상당의 금액이 고용인의 MPF 수령액에서 퇴직금이 상쇄되었으며, 2017년에만 약 700개 계정 가입자가 손해를 본 것이다. 이 시스템은 2022년에 폐지될 예정이다.

또한 라우씨는 여러 개의 소액 계정을 보유하면서 계정마다 신탁회사의 고액 관리 수수료를 지불하는 사실도 알게 되었다. 그러나 계정들을 통합하여 수수료를 절감시키는 방법에 대하여 알지 못했고 펀드 매니저 또한 도움이 되지 못했다. 라우씨는 “MPF 투자 상품이라던가 관리 방법에 대하여 가르쳐주는 사람이 없어 제대로 관리하지 못하고 있다”고 전했다.

사실 대부분 근로자들은 라우씨처럼 MPF 연금 투자 방법에 대하여 알지 못하고 그저 고용주의 조언에 따라 위험성이 낮은 상품을 선택하고 있다. 이들은 MPF의 ‘낮은 수익, 높은 수수료’와 기타 제도적 결함으로 자신의 연금이 좀 먹히고 있는 상황을 한참 후에 깨달게 된다.

2000년 12월에 도입된 MPF는 260만 명의 근로자와 28만 명의 자영업자들이 가입되어 있다. MPF 제도에 따라 고용주와 근로자는 매월 근로자 급여의 5%, 최대 3천 홍콩 달러까지 납부를 한다. 월 7,100 홍콩 달러 미만의 소득을 버는 자의 경우, 고용주만 납부를 한다. 근로자는 14개 MPF 신탁회사가 제공하는 총 476가지에 달하는 투자 상품을 선택할 수 있다.

지난 20년 동안 MPF는 수수료와 인플레이션을 제하고 연 평균 4%의 수익성이란 성과를 거뒀다. 2008년 글로벌 금융 위기에는 마이너스 25.9%라는 가장 큰 손실을 기록했다. 2018년의 경우, 홍콩 및 중국 주식 시장 침체 이유로 마이너스 8.21% 손해를 본 것으로 나타났다. 즉 가입자당 평균 약 2만 홍콩 달러 정도 손해를 봤다는 것을 의미한다.

행정적 복잡성, 비융통성, 불공정한 상계 메커니즘, 은퇴자 보호 장치 부족 등 이유로 MPF 개혁의 필요성에 대한 목소리가 높아지고 있다.

경비원 유(Yu, 63세)씨는 월 9,100 홍콩 달러를 벌고 있다. 그녀는 “16년 동안 MPF 납입을 했지만 높은 수수료로 지금까지 13만 홍콩 달러밖에 저축하지 못했다. 고용주의 조언에 따라 리스크가 낮은 상품을 선택했지만 작년에 6,171 홍콩 달러 손해를 봤다. 이는 작년 한해 동안 납부한 10,299 홍콩 달러의 절반 이상이다”고 말했다. MPF가 대중들의 노년생활을 위한 것이라고 말하지만, 이 돈으로는 2년도 채 노년 생활을 유지하지 못할 것이라고 덧붙였다.

라우씨와 유씨와 같이 저임금 근로자만이 MPF 손해를 보고 있는 것은 아니다. 영화제작자인 체클레이 신(Checkley Sin, 62세)씨는 작년 한해에만 50만 홍콩 달러 손해를 봤으며 MPF 총액이 4백만 홍콩 달러로 줄어들었다. 그는 “작년 손해만 12%에 달한다. 만약 사기업이었다면 내 펀드 매니저는 즉시 해고되고도 남았을 것이다”고 말했다. MPF 펀드 매니저는 수익이 나든 손해를 나든 상관없이 동일한 관리 수수료를 가입자에게 부과한다. 체클레이씨는 MPF 신탁회사의 이러한 무책임한 관리, 신탁관리, 행정처리, 수수료에 대하여 지적했다.

중문대 국제경영 프로그램 책임자인 사이먼 리(Simon Lee)씨는 자금 이동, 계정 통합 등을 온라인이나 모바일로 편하게 처리할 수 있다면 수수료를 크게 줄일 수 있다고 말했다. 또한 정보에 입각한 투자를 할 수 있도록 가입자들에게 교육이 필요하며 펀드 매니저의 성과에 따라 관리 수수료를 청구하는 제도가 마련되어야 한다고 덧붙였다.

가입자 데이비드 웹(David Webb)는 MPF를 ‘의무적 지불 수수료(Mandatory Payment of Fees)’라고 칭하며 근로자들이 자신이 원하는 상품에 자유롭게 선택하여 투자할 수 있도록 MPF의 의무 가입 강제성을 폐지해야 한다고 말했다.

MPF 기관은 작년 수수료 공제 이후 4% 수익률은 뛰어난 성과는 아니었지만, 이 제도 자체가 사람을 부자로 만들기 위한 제도가 아니라고 재차 강조했다. MPFA는 “MPF는 연 평균 인플레이션인 1.8%보다 높은 수익성을 보이고 있다. 이것만으로도 은퇴자의 기본 노후 생활 보호 기능을 충분히 수행하고 있다고 생각한다. 관리 수수료가 높은 것은 인정하지만, 대중들의 우려를 이해하고 수수료를 낮추는 방안에 대하여 모색해보겠다”고 말했다. 또한 승인된 투자 상품들을 수시로 검토하고 시스템을 강화할 수 있도록 다양한 사례들을 참고하여 새로운 제안과 방안을 도입할 수 있도록 할 것이라고 덧붙였다.

그러나 MPFA는 MPF 가입자들은 자신들의 계좌 관리에 신경을 더욱 쓸 것을 촉구했다. MPFA는 “가장 큰 문제는 대부분 사람들이 바쁘다는 이유로 또는 잘 모른다는 이유로 자신의 MPF를 관리를 안 하고 있다는 것이다. 가입자들은 소비자로써 자신의 권리를 완전히 행사하지 못하고 있다. 항상 자신의 MPF에 관심을 가지기를 바란다“고 말했다.

ⓒ 위클리 홍콩(http://www.weeklyhk.com), 무단전재 및 재배포 금지

ⓒ위클리홍콩의 모든 콘텐츠(기사 등)는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

[모닝 하이라이트] 2025년 05월 19일 (월)

[모닝 하이라이트] 2025년 05월 19일 (월)

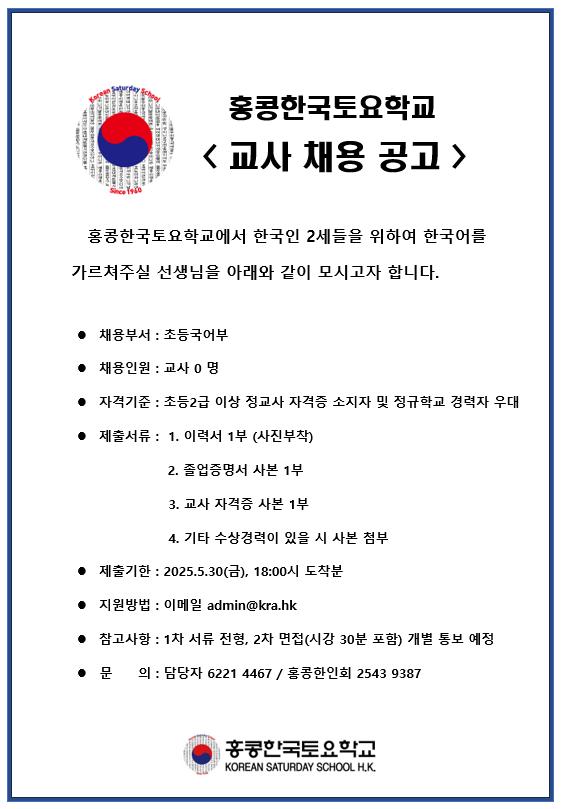

홍콩한국토요학교 -교사채용공고

홍콩한국토요학교 -교사채용공고

홍콩 한인 야구팀 K9 야구단 신입회원 모집

홍콩 한인 야구팀 K9 야구단 신입회원 모집

[1015호] 2024년 12월 27일

[1015호] 2024년 12월 27일

목록

목록