- 매수자 웡후이 홀딩·메이어 마리타임…총 매각 규모 670억 원 우리은행이 한진해운으로부터 반환받은 탱커선박 4척을 홍콩 선사에 매각했다. 총 매각 규모는 670억..

매수자 웡후이 홀딩·메이어 마리타임…총 매각 규모 670억 원

우리은행이 한진해운으로부터 반환받은 탱커선박 4척을 홍콩 선사에 매각했다. 총 매각 규모는 670억 원이다. 우리은행은 이 중 우리은행에 할당된 미회수 채권 368억 원을 연내 상환받을 수 있을 것이라는 입장이다.

우리은행은 지난 24일 한진해운이 금융권에 반환한 탱커선박 4척을 매각하는 데 성공했다고 25일 밝혔다. 이번 매각가격은 미화 약 5860만 달러(원화 약 670억 원)이다. 이 중 우리은행이 상환받는 금액은 약 368억 원이며 나머지는 NH농협은행 등 선순위 대주단에게 주로 돌아간다. 우리은행은 내달까지 선박 인도 및 대금지급이 완료될 것이라고 보고 있다.

우리은행 관계자는 "최근 한진해운 선박들에 대한 국내외 금융기관의 매각협상이 불발되고 있는 상황에서 이번 우리은행 선박매각 성공은 다른 금융기관들의 선박 매각에도 긍정적 영향을 미쳐 한진해운발 금융권 부실채권도 다소 줄어들 것으로 전망된다"고 밝혔다.

우리은행은 지난 9월부터 국내외 공개매각 입찰을 거쳐 한진해운 탱커선박 매각을 추진해왔다. 이번에 최종 매수자로 선정된 곳은 홍콩 소재 선사인 웡후이(WONG HUI Holding ltd.)다. 또한 웡후이의 단독 보증인으로 싱가폴 선사 메이어 마리타임(MARE Maritime Asia Group)이 참여한다.

이번에 매각되는 선박은 선령 8~9년의 중고선이다. 앞서 다수의 선박매매 중개인 및 선박평가기관(Vessels value)의 평가자료에 따르면 1척당 1200만 달러 후반대에서 매매가격이 형성될 것으로 예측돼왔다. 선순위 은행인 우리은행이 후순위 펀드에 투자한 개인투자자들의 손실을 최소화하기 위해 노력한 결과 최종 매매가격은 1척당 1465만 달러로 책정될 수 있었다.

해당 탱커선박 4척에 대해 묶여있는 총 채권규모는 1000억 원 규모다. 이는 선순위 대주단과 후순위 채권자가 각각 500억 원씩 양분하고 있다. 후순위 채권자는 대부분 상장채권인 코리아01를 통해 참여하고 있는 개인 투자자들이다. 우리은행 관계자는 "개인투자자들이 본드로 들어온 후순위 500억 원에 대해서는 손실이 불가피한 구조"라고 말했다.

우리은행은 이번 매각을 통해 국내 한진해운 관련된 선박금융은 모두 처분했지만 여전히 미처분 상태인 선박 몇 척을 런던에 두고 있는 상황이다. 다만 여기에는 우리은행이 대리은행이나 주관은행으로 참여하고 있지 않아 정확한 진행상황을 알 수 없다. 우리은행 관계자는 "우리은행이 주도로 담당해온 국내 선박금융은 전부 처분했다"며 "런던 쪽 진행상황은 잘 알지 못한다"고 밝혔다.

ⓒ 위클리 홍콩(http://www.weeklyhk.com), 무단전재 및 재배포 금지

ⓒ위클리홍콩의 모든 콘텐츠(기사 등)는 저작권법의 보호를 받은바, 무단 전재, 복사, 배포 등을 금합니다.

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

칼럼 [힐링 & 더 시티] 편해질 때까지

말콤 글래드웰 (Malcolm Gladwell)은 그의 저서 아웃라이어 (Outliers)에서, 적절한 환경에서 1만 시간을 원하는 일에 집중하면 성공할 수 있다며 ‘1만 시간의 법칙’을 소개했습니다. 매년 연초에 익숙한 ‘작심삼일’에 비하면 1만 시간이란 엄두가 안 나는 길이의 시간입니다.새해가 되어 들뜬 분위기가 무르익은 김에 생각해둔 목표 ...

[모닝 하이라이트] 2025년 04월 18일 (금)

[모닝 하이라이트] 2025년 04월 18일 (금)

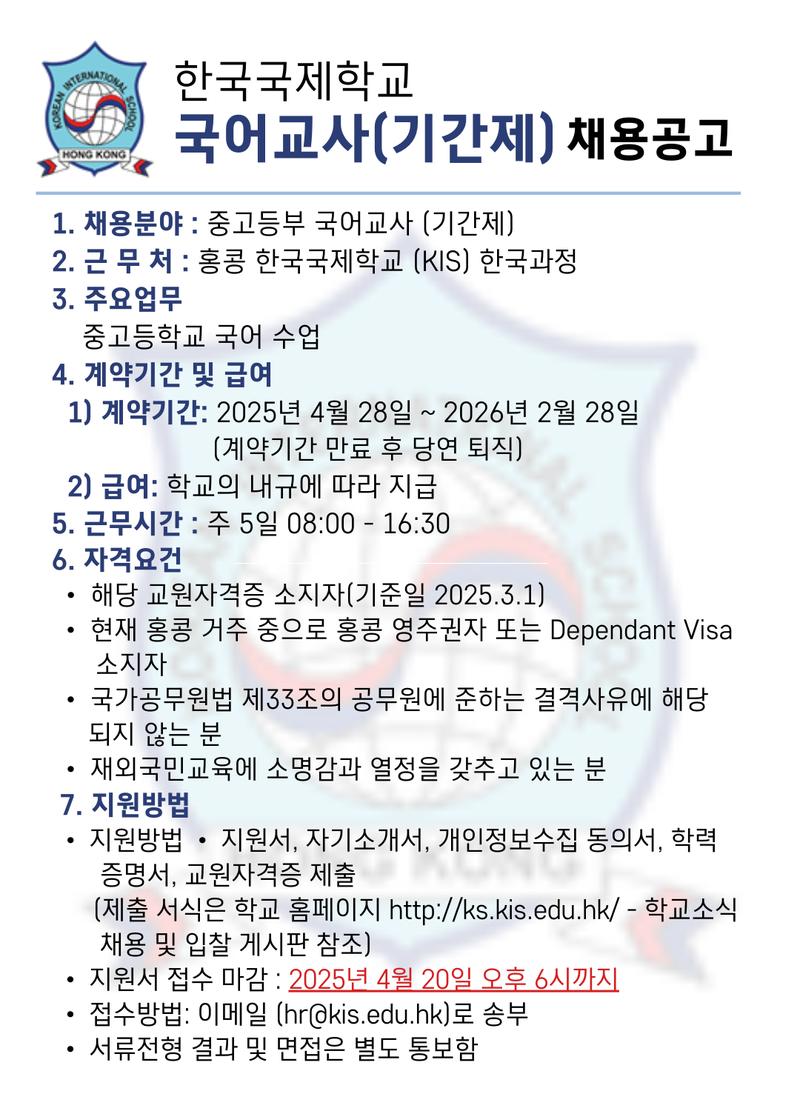

홍콩 한국국제학교 국어교사(기간제) 채용 공고

홍콩 한국국제학교 국어교사(기간제) 채용 공고

KEB 하나은행 채용공고

KEB 하나은행 채용공고

[1015호] 2024년 12월 27일

[1015호] 2024년 12월 27일

목록

목록